Coche de empresa: la empresa también ahorra

La entrega de vehículos de empresa es una forma habitual de retribuir a los empleados. Pero, aparte de mantener motivados a los beneficiarios, ¿pueden obtenerse ahorros con esta retribución en especie?

FINANZASPRO

Ofrecer vehículos como retribución en especie es una forma de motivar y fidelizar a los empleados. Pero es que, además, las empresas que utilizan esta forma de retribución ahorran dinero. Como res-ponsable financiero o asesor de empresas, le inte-resa conocer dichos ahorros.

CASO I: DIRECTIVOS

Alternativas

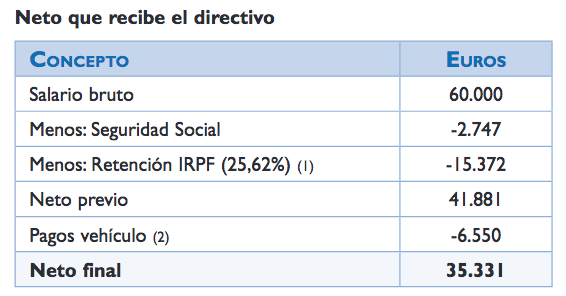

Situación. Para calcular estos ahorros y proponer esta forma de retribución, tome como punto de partida el neto final que el trabajador obtiene con un salario en metálico. Vea el caso de una empresa que quiere contratar a un directivo con un salario bruto –en metálico– de 60.000 euros y cuyo vehí-culo –financiado por él mismo– cuesta 30.000 euros:

1. Contribuyente con dos hijos cuyo cónyuge trabaja.

2. Considerando que el vehículo se financia con un préstamo a siete años al 6,5%, más un promedio de gastos anuales de seguro, mante-nimiento e impuestos de 1.200 euros.

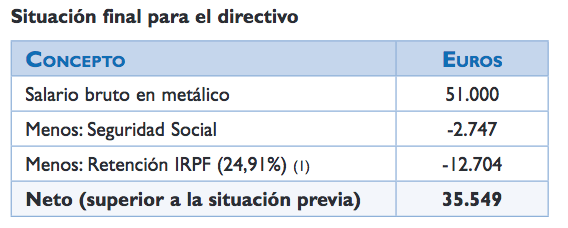

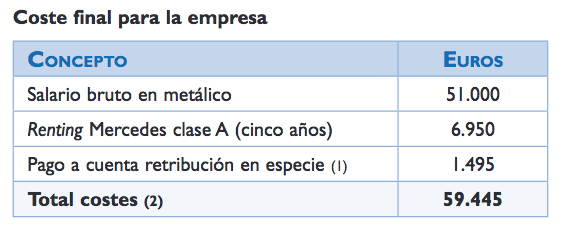

Propuesta. Frente a esta situación, con el pago de parte del salario en especie (por ejemplo, entregan-do un Mercedes clase A, cuyo valor de mercado es de aproximadamente 30.000 euros), esa empresa puede “fichar” al mismo directivo ofreciéndole el mismo neto con un coste inferior. En este caso, los costes serán los siguientes:

·El salario en metálico (del cual, restada la reten-ción correspondiente, deberá quedar un neto similar a los 35.331 euros para que el trabajador no se vea perjudicado).

·El coste de financiación del vehículo. Así, un renting a cinco años puede suponer una cuota, IVA incluido, de 579 euros.

·Y el ingreso a cuenta que la empresa debe hacer sobre la retribución en especie (que, a estos efectos, no se valora por el coste del renting, sino por un 20% del valor al contado del vehículo en el momento de la cesión) [RIRF, art. 102.1].

Con relación al IVA soportado, es deducible [DGT V1379-11], y la empresa deberá repercutirlo después al empleado, a medida que le impute la retribución en especie. En la medida en que no lo haga, dicho IVA acabará siendo un mayor coste.

En concreto... Con estas premisas, la oferta podría concretarse en un salario en metálico de 51.000 euros más la entrega del vehículo:

1. La base de la retención es el salario en metálico más el valor de la retribución en especie (20% de 30.000) [RIRF, art. 83.2.1].

Ofrezca un neto en metálico algo superior al calculado inicialmente. De esta forma compensará el efecto nega-tivo que para el trabajador tendrá incorporar a su IRPF el ingreso a cuenta [LIRPF, art. 43.2].

1. (20% de 30.000) x 24,91%.

2. No se tiene en cuenta la Seguridad Social, ya que en este caso juega el tope máximo de cotización.

El ahorro final no parece significativo (555 euros). Sin embargo, si hay cinco directivos que disfrutan de este incentivo, dicho ahorro ya será de 2.775 euros.

El directivo puede decir que, siendo el coche de su propiedad, podrá obtener un valor residual cuando lo venda. Pero la opción que usted le ofrece le permite renovar el vehículo cada cinco años –frente a los siete que se han tenido en cuenta en la situación de partida– y olvidarse para siempre de los gastos.

Negociación

Novación. En caso de directivos en plantilla, la empresa también puede obtener este ahorro si acuerda con el trabajador la modificación de la estructura salarial, sustituyendo parte de la retri-bución en metálico por la retribución en especie (al haber acuerdo, se trataría de una novación contrac-tual, y no de una modificación sustancial de condi-ciones de trabajo) [ET, art. 41]. La negociación de un aumento salarial puede ser el momento idóneo para realizar este cambio.

Partiendo de un sueldo previo de 60.000 euros, si se negocia un aumento de 10.000 euros en metálico, el aumento del neto para el beneficiario será de apenas 5.681euros, cifra que no alcanza para los pagos anuales del vehículo (adquisición más pagos asociados).

En este caso, mantener el salario actual y ofrecer un coche de empresa supondría un ahorro tanto para la empresa como para el trabajador (vea los números y haga simulaciones en el Excel que le ofrecemos).

CASO II: EMPLEADOS

Por debajo del máximo. Si el vehículo de empre-sa se ofrece a empleados cuya base de cotización está por debajo del tope máximo (43.704 euros en 2016), la empresa tendrá un ahorro extra. Ello es así porque la cotización se calcula sobre el valor del salario en especie sin incluir el pago a cuenta del IRPF [RD 2064/95, art. 23], y no sobre el salario bruto.

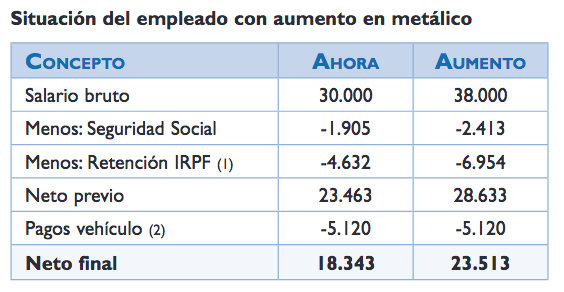

Ejemplo. Siguiendo con el ejemplo del aumento salarial, un empleado que gana 30.000 euros está negociando un aumento de 8.000 (el afectado dispone de un vehículo propio con un precio final de 22.000 euros, tipo Renault Captur con extras):

1. El 15,44% en el primer caso y el 18,30% en el segundo. Contribu-yente con dos hijos cuyo cónyuge trabaja.

2. El vehículo se financia con un préstamo a siete años al 6,50%, más 1.200 euros anuales de seguro y mantenimiento.

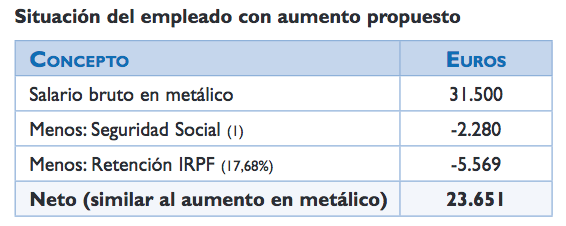

Oferta. Frente a esta situación, cabe ofrecer una novación del contrato, pagando en metálico 31.500 euros (de forma que el neto en metálico final para el trabajador sea algo superior a 23.513 euros), más la entrega del Renault Captur como retribución en especie (cuyo renting a cinco años supondría un pago mensual de 450 euros, IVA incluido):

1. Calculada sobre el salario en metálico més en especie.

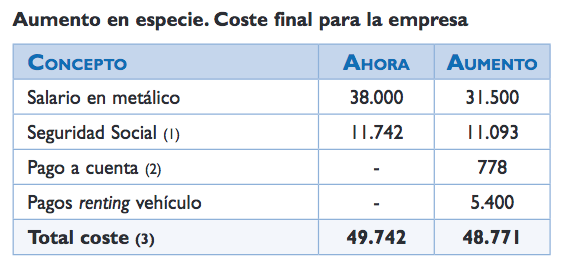

Coste empresa. Finalmente, vea los costes para la empresa en uno y otro caso (aumento dinerario o en especie):

1. Calculada sobre el salario en metálico más en especie, y teniendo en cuenta que éste se valora en el 20% del valor del vehículo, y no en el valor del ‘renting’ satisfecho.

2. Retención aplicable (17,68%), aplicada sobre el valor de la retribu-ción en especie (22.000 x 20% = 4.400).

3. El ahorro final para la empresa es de 971 euros, manteniendo a favor del trabajador un neto (en metálico) similar al que hubiese tenido en caso de aumento dinerario.

El ahorro final para la empresa puede ser mayor si los vehículos son energéticamente eficientes, ya que en este caso, y desde 2015, el importe imputable como retribución en especie se reduce hasta en un 30% (del 20% al 14%) [LIRPF, art. 43.1.b]. Existirá un menor coste del ingreso a cuenta y un menor coste de cotización (si el trabajador no está topado).